Орловская область, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Народное хозяйство. Экономические науки

ГРНТИ 06.00 ЭКОНОМИКА И ЭКОНОМИЧЕСКИЕ НАУКИ

ОКСО 38.00.00 Экономика и управление

ББК 65 Экономика. Экономические науки

BISAC BUS BUSINESS & ECONOMICS

В каждой стране налоговая составляющая является основой функционирования государством как института регулирования, управления и организации социально – экономических процессов происходящих внутри страны. В статье представлена сущность налоговой системы, раскрываются проблемы и перспективы развития системы налогового администрирования, а также представлены статистические данные по уровню налоговой грамотности населения.

налоговая система, налоговое администрирование, проблемы налогового контроля, налоговая грамотность, налоговое планирование и прогнозирование, цифровизация налогового системы

Введение. Налоги и налоговая система существовало еще в 1792—1750 гг. до н.э. при вавилонском царе Хаммурапи, они были изложены в определенной иерархической системе и состояли из 282 статьей, которые касались судопроизводства, собственности и налогов. Следовательно, налоговая система, которой пользуются в наши времена, подверглась тысячелетним изменениям и до сих пор налоговая система трансформируется с учетом новых цифровых преобразований.

Налоговая система в каждой стране имеет свои специфические особенности единственное, что во всем мире идентично в системе налогового администрирования это безвозмездная уплата в государственный бюджет налоговых платежей, сборов, пошлин и иных обязательных платежей.

Целью функционирования налоговой системы является обеспечение пополнения бюджета для выполнения своих прямых функций перед обществом. То есть, строительство инфраструктуры, выплата пенсий, пособий, эффективное и рациональное пользование финансовыми ресурсами с целью развития национальной экономики[1].

С другой стороны отношение общества к налоговой системе имеет ряд особенности, которые отражаются в их налоговой культуре. Налоговая культура представляет собой уровень ответственности населения к начислению и уплате налогов, сборов и иных обязательных платежей в консолидированный бюджет государства. Одним из таких индикаторов оценки налоговой культуры общества принято считать уровень налоговой собираемости в стране, то есть, чем выше данный показатель, тем высоко можно оценить налоговую культуру населения.

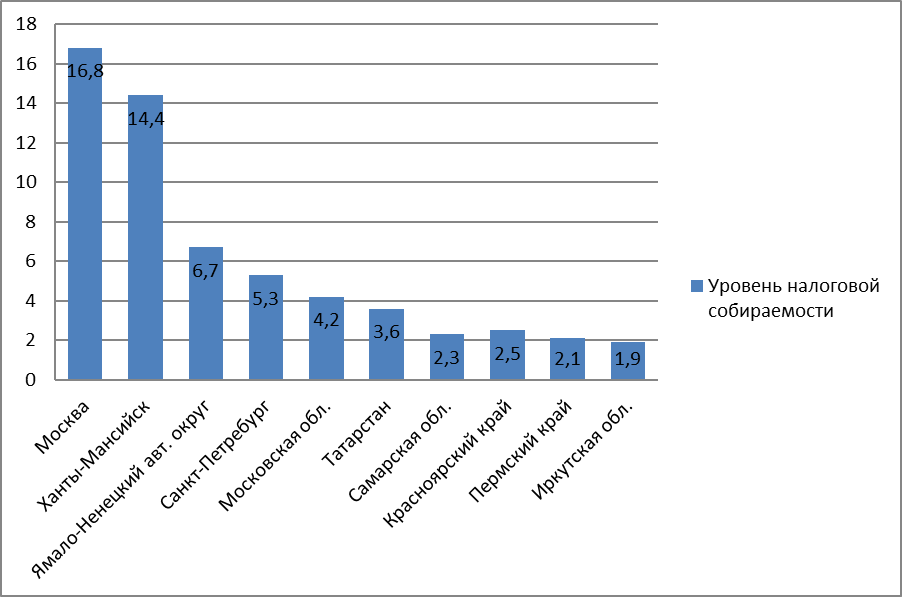

На рисунке . 1 представим уровень налоговой собираемости налогов по субъектам РФ.

Рисунок – 1 Субъекты РФ с наиболее высокими показателями налоговой собираемости.

Больше всего налогов поступило в консолидированный бюджет из г. Москва 16,8 % от общей доли налоговых поступлений, Ханты-Мансийский автономный округ 14,4 %, Ямало-Ненецкий автономный округ 6,7 %, Санкт – Петербург 5,3 % и пятерку замыкает Московская область 4,2 %.

Таким образом, представленные статистические данные свидетельствуют об относительно высоком уровне налоговых поступлений в консолидированный бюджет государства [2]. Но, не смотря на высокие показатели роста налоговой собираемости в пяти регионах РФ, общая картина не столь удовлетворительно по-прежнему остаются регионы, где уровень налоговой собираемости находится на достаточно низком уровне.

Представим на рис. 2 регионы с самым низким уровнем налоговой собираемости.

Рисунок – 2 Субъекты РФ с наименьшим показателем уровня налоговой собираемости от общероссийских поступлений.

Представленные статистические данные свидетельствуют о рекордно низком уровне налоговой собираемости на территории данных субъектов, так, с территории Ингушетии было собрано скромные 0,02 % налогов, сборов и иных обязательных платежей от общероссийских поступлений в консолидированный бюджет государства [3].

Еврейская атомная область 0,03 % налоговых поступлений, Республика Тыва 0,03 % налоговых поступлений, Кабардино – Балкария 0,06 % налоговых поступлений, Чеченская Республика 0,08 % налоговых сборов.

Таким образом, анализируя данные представленные на рис. 1 – 2 можно сделать вывод, что налоговая система для каждого государства является неотъемлемой частью существования. Именно налоговые отчисления способствуют повышению уровня жизни населения, а также являются индуктором оценки ряда макроэкономических показателей в стране таких как: уровень платежеспособности населения, уровень налоговой нагрузки населения, развития предпринимательской деятельности, развития национальной экономики в целом.

Если рассматривать налоговую грамотность населения в контексте уровня налоговой собираемости, то в таком случае необходимо не только совершенствовать механизмы налогового администрирования, которые тесно взаимосвязаны на сегодняшний день с цифровыми технологиями но и необходимо постоянно оптимизировать механизмы налогового администрирования, повысить налоговую культуру в стране, что является важной составляющей для полноценного функционирования налоговой системы как источника пополнения бюджета [4].

На сегодняшний день существуют достаточно много механизмов, инструментов а также мероприятий которые направлены на повышения уровня налоговой культуры населения. В качестве таких механизмов является:

- разработка и внедрение цифровых платформ позволяющих самостоятельно рассчитать и перечислить налоговые платежи в бюджет;

- функционирование электронной системы «Личный кабинет налогоплательщика» для физических и юридических лиц;

- функционирование единого информационного сервиса ФНС по всем регионам РФ;

- наличие проверенных информационных источников сбора и обработки информации Гарант и Консультант+ и т.д.

Все перечисленные механизмы способствуют повышению уровня финансовой и налоговой грамотности населения. Одним из условий повышения налоговой грамотности населения является наличие открытых информационных источников, которые позволяют максимально оперативно получать необходимую информацию по тем или иным вопросам, связанным с налоговым администрированием.

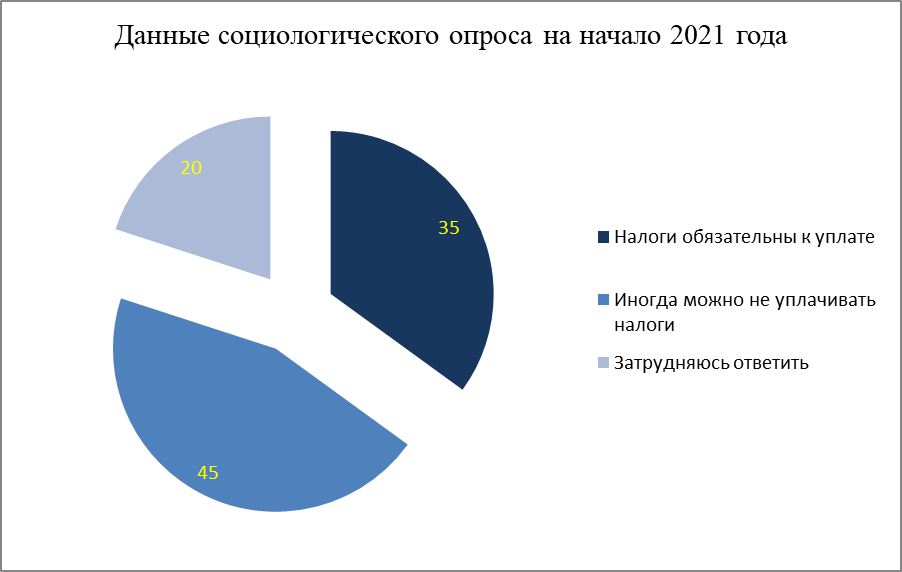

Для того чтобы оценить уровень налоговой культуры и отношения населения к уплате налогов представим на рис. 3 данные социологического опроса.

Рисунок – 3 Данные социологического опроса ФНС на конец 2020 года

По данным социологического опроса более половины опрошенных 54 % убеждены, что налоги являются обязательным к уплате и нельзя оправдывать тех, кто не оплачивает налоги. Одна треть опрошенных считают, что иногда можно не оплачивать налоги, одна десятая часть опрошенных затруднились ответить [5].

Данные социологического опроса показывают, что уровень налоговой культуры, финансовой и налоговой грамотности в нашей стране не достаточно высоки, что приводит к снижению уровня налоговой собираемости, сокращения налоговых поступлений в бюджет, роста теневой экономики, роста налоговой преступности и т.д.

Более треть опрошенных уверены, что налоги можно иногда не уплачивать, а одна десятая часть затрудняется ответить. Таким образом, можно сделать вывод, что 46 % опрошенных, это почти половина не имеют представления о налоговом законодательстве, что приводит к разным преднамеренным и непреднамеренными налоговых правонарушениям.

Представим на рис. 4 тот же социологический опрос по на конец 2021 года.

Рисунок – 4 Данные социологического опроса ФНС на конец 2021 года.

Данные социологического опроса Федеральной налоговой службы на конец 2021 года свидетельствуют о негативной динамике отношения населения к уплате налогов. Так, по данным представленным на рис. 4. 35 % опрошенных считают, что налоги являются обязательными и должны быть своевременно уплачены в бюджет. Данный показатель по сравнению с 2020 годом снизился на 10 %, тем временем почти половина опрошенных 45 % считают, что иногда можно не уплачивать налоги. Тем временем 20 % опрошенных затруднились ответить [6].

Таким образом, представленные данные по уровню налоговой грамотности населения в РФ в целом можно охарактеризовать, как удовлетворительно индекс равен 0,65.

Большинство россиян позитивно относятся к переходу на электронное взаимодействие с налоговыми органами, а также одобряют введение прогрессивной шкалы налогообложения, однако их уровень доверия к государству в вопросе уплаты налогов не самый высокий: треть опрошенных по-прежнему одобряет неуплату налогов и считает, что прогрессивная шкала будет внедрена некорректно. Молодое совершеннолетнее население (18–29 лет) наиболее отстранено от темы налогов.

Тональность высказываний россиян в интернете по налоговой тематике в целом нейтральная, однако, наибольший интерес граждане проявляют к цифровым следам с негативной тональностью, что характерно для любой остросоциальной темы. Чаще всего комментарии, посты и репосты по налоговой тематике оставляют люди — «мастера слова», которые могут объективно оценить сложившуюся ситуацию, обладая запасом новых идей и способностью к убеждению.

Но несмотря на относительно низкий уровень налоговой грамотности в стране, на сегодняшний день разрабатываются различные механизмы направленные на оптимизацию процессов налоговой собираемости.

Развитие налоговой системы в условиях цифровой трансформации, разработкой и внедрением цифровых приложений, программы удаленного доступа к информации позволяет оптимизировать процесс начисления и уплаты налоговых платежей. Также следует отметить, что важную роль в повышении налоговой грамотности населения играет доступность информации, что позволяет обобщать и принимать оптимальные решений как на уровне личного налогового планирования, так и на уровне государства.

Иными словами финансовая, налоговая грамотность населения является приоритетным направлением развития национальной экономики. Чувство ответственности, культура, должна главенствовать во всех сферах деятельности, так как механизмы совершенствования не могут оказать то влияние как сознательность человека [7]. На сегодняшний день внедряются различные цифровые технологии, которые способствуют оптимизации процессов налогового администрирования, а различные консультационные источники информации помогают отслеживать порядок, сроки и этапы начисления и уплаты налогов, сборов и иных обязательных платежей в консолидированный бюджет государства.

1. Рождественская Е.С. Формирование налоговой культуры населения в рамках обеспечения финансовой грамотности в регионе / Е.С. Рождественская //. В сборнике: Финансовое просвещение. IV международная научно-практическая конференция по финансовому просвещению в России: сборник материалов - 2021. С. 130-138.

2. Варакса Н.Г. Налоговая грамотность субъектов бизнеса как элемент обеспечения налоговой безопасности государства, региона, муниципального образования / Варакса Н.Г. // В сборнике: Финансовое просвещение. IV международная научно-практическая конференция по финансовому просвещению в России: сборник материалов. - 2021. С. 257-264.

3. Миллер А.Е., Миллер Н.В. Исследование влияния налоговой культуры на налоговые поступления в региональный бюджет // Омский научный вестник. Серия «Общество. История. Современность». 2016. - № 1. С. 88-93.

4. Болотова А.А., Иванченко Л.А. Повышение уровня налоговой культуры как основа предупреждения налоговой преступности //Актуальные проблемы авиации космонавтики.2013.Т.2. № 9.С.312-314.

5. Касимов Д.О. Институциональные основы формирования и развития налоговой культуры: Дис. канд. экон. наук: 08.00.10: утв. 13.06.12.-М., 2012.-168 с.

6. Аникиец С.Г. Налоговая культура российских граждан [Электронный ресурс]. - Режим доступа: http://law.edu.ru/doc/document.asp?docID=1225484

7. Сайт Росстат [Электронный ресурс]. -Режим доступа: www.gks.ru