Россия

Россия

Деньги являются важнейшим атрибутом экономики, без которых трудно представить жизнь современного общества. Рациональная организация и функционирование денежной системы способствует экономическому развитию страны и установлению на денежном рынке равновесного состояния. Со стремительным наращиванием темпов развития цифровых технологий возникает необходимость внедрения в экономическую сферу жизни российского общества новой формы национальной валюты - цифрового рубля, внедрение которой позволит сократить масштабы теневой экономики, осуществлять платежи без доступа в интернет, ускорять выполнение транзакций. В процессе внедрения цифрового рубля могут возникнуть и положительные, и отрицательные эффекты, однако для российского денежного рынка это, несомненно, приведет к новому витку развития в осуществлении быстрых денежных переводов.

денежный рынок, цифровой рубль, средства платежа, инфляция, ключевая ставка, национальная платежная система

Основная часть

Развитие российской экономики всегда было тесно связано с процессами, происходящими на денежном рынке. Денежно-кредитную политику в России разрабатывает и проводит Центральный банк Российской Федерации, ежегодно ее проект рассматривается и утверждается в Государственной Думе.

Деньги занимают центральное место в осуществлении и облегчении экономических процессов, включающие в себя процесс производства, распределения, обмена и потребления, так как деньги представляют собой универсальный товар, служащий всеобщим эквивалентом.

В 2022 году условия функционирования российской экономики существенно изменились. Санкции иностранных государств в отношении российского финансового сектора привели к невозможности совершения прежних расчетных и страховых операций.

Из-за ограничений во внешней торговле и международной кооперации возникла необходимость искать новые рынки сбыта, формировать новые производственные связи, выстраивать новые логистические маршруты. Блокировка валютных счетов Банка России и введение ответных ограничений на движение капитала сделали более выраженной зависимость динамики курса рубля от состояния торгового баланса. В целом все эти шоки запустили процесс масштабных структурных изменений в российской экономике.

По данным «Годового отчета Банка России за 2022 год» наблюдаем значительный рост денежной массы за 2022 год в национальном определении (агрегат М2) значительно превысил уровень 2021 года и составил 24,4% (в 2021 году – 13,0%). Такое различие в темпах прироста денежной массы в национальном определении произошло в связи с изменениями в предпочтениях вкладчиков: реализовавшиеся в I квартале 2022 года шоки привели к быстрому процессу девалютизации депозитов домохозяйств и фирм.

За 2022 год вложения населения в валютные депозиты сократились в долларовом эквиваленте на 40,1%, организаций – на 16,6%. В рублевом сегменте в начале 2022 года также отмечался отток средств физических лиц и компаний из-за возросшей неопределенности, а также из-за усилившихся инфляционных и девальвационных ожиданий. Однако резкое повышение ключевой ставки в конце февраля стабилизировало ситуацию на депозитном рынке и это привело к тому, что население стало более заинтересовано к сбережениям в национальной валюте.

За 2022 год рублевые депозиты населения и организаций продемонстрировали уверенный рост (в том числе за счет частичной конвертации средств, изъятых с валютных депозитов в рублевые инструменты), составивший 18,0 и 36,1% соответственно (в 2021 году – 7,5 и 25,7%). В результате валютизация депозитов населения за 2022 год снизилась с 18,8 до 10,0%, организаций – с 31,0 до 20,7%.

Таблица 1 - Денежные знаки в РФ за период с 2020-2022 гг.

|

Наименование денежных знаков |

Сумма, млрд руб. |

Количество, млн экз. |

Удельный вес по сумме, % |

Удельный вес по купюрам, % |

||||||||

|

2020 г. |

2021 г. |

2022 г. |

2020 г. |

2021 г. |

2022 г. |

2020 г. |

2021 г. |

2022 г. |

2020 г. |

2021 г. |

2022 г. |

|

|

Банкноты |

10 520,3 |

13 322,4 |

13 972,6 |

6 153,3 |

6 828,3 |

6 833,0 |

98,99 |

99,16 |

99,16 |

8,32 |

8,99 |

8,86 |

|

Монеты |

106,9 |

113,2 |

118,6 |

67 846,3 |

69 126,4 |

70 295,1 |

1,01 |

0,84 |

0,84 |

91,68 |

91,01 |

91,14 |

|

Итого |

10627,2 |

13 435,6 |

14 091,2 |

73 999,6 |

75 954,7 |

77 128,1 |

100,00 |

100,00 |

100,00 |

100,00 |

100,00 |

100,00 |

В таблице 1, составленной на основе статистических данных Банка России приведена динамика по денежным знакам РФ. По данным таблицы, наблюдаем, что количество монет превышает количество банкнот на 63 462,1 ед. Однако, удельный вес банкнот значительно превышает удельный вес монет и составляет 99,16 и 0,84 соответственно. Удельный вес банкнот по купюрам составил 8,86%, а монет - 91,14%. Это означает, что количество банкнот в денежном обращении меньше количества монет в процентном выражении.

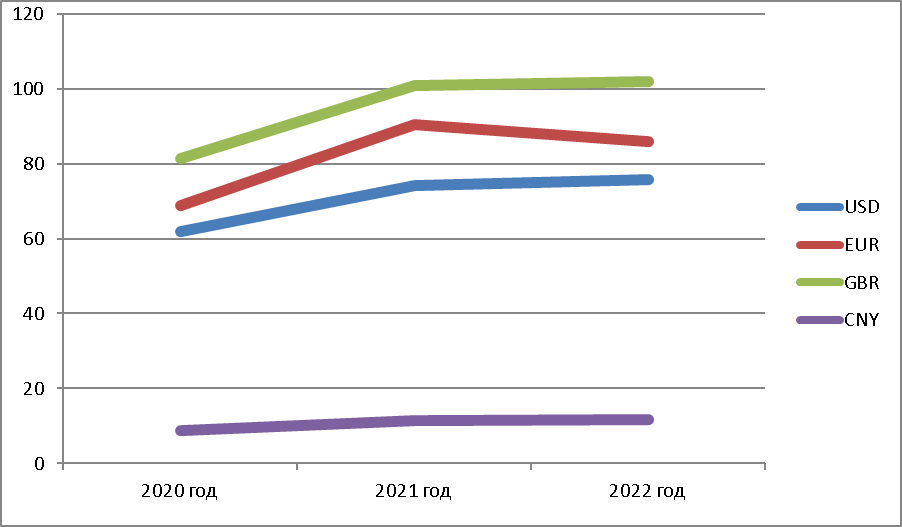

На валютном рынке по итогам 2022 года произошло укрепление рубля к доллару США на 5,32%, установленный Центральным банком официальный курс составил 70,34 рубля за доллар США, по отношению к евро – на 10,01%, до 75,66 рубля за евро, по отношению к юаню – на 15,07%, до 9,89 рубля за юань.

В течение 2022 года курс рубля демонстрировал повышенную изменчивость (волатильность), реагируя на изменения геополитических и санкционных рисков. В I квартале курс преимущественно снижался, достигнув на биржевом рынке исторического минимума в первую неделю марта – 137,85 рубля за доллар США.

Рис. 1. Динамика курсов валют к российскому рублю.

Похожая ситуация на денежном рынке наблюдалась в 2014 году. Резкое снижение курса рубля и снижение темпов экономического роста на российском наблюдались в сентябре-декабре 2014 года в период мощного санкционного удара против России и падения цен на нефть.

В сложившейся ситуации были приняты меры по снижению рисков финансовой стабильности, а именно были введены ограничения на движение капитала, к примеру, обязательная продажа валютной выручки компаниями-экспортерами, запрет на продажу российских ценных бумаг инвесторами-нерезидентами, ограничение на вывод/вывоз валюты за рубеж и другие.

Мировая инфляционная волна пришла в Россию с начала 2021 года и продолжает нарастать. Показатели инфляции, публикуемые Банком России, все более отклоняются от целевого значения регулятора в 4%.

Решительный темп повышения ключевой ставки в 2022 году, задаваемый Банком России (рис.2), по его обещаниям даст результат через 2-3 квартала. Однако весь спектр рисков таков, что просто увеличивая ключевую ставку до уровня официальной инфляции проблему не решить. По мнению Набиуллиной Э.С. удержание ключевой ставки на повышенном уровне в течение достаточно продолжительного времени, необходимо для устойчивого снижения инфляции и инфляционных ожиданий.

Рис. 2. Инфляция и ключевая ставка Центрального банка.

В 2023 году ожидалась средняя ключевая ставка 13-13,6% в период с 18 сентября до конца года, но к концу года ЦБ пришлось поднять ставку до 15% годовых. По прогнозам ЦБ РФ в 2024 году ключевая ставка составит 11,5-12,5%.

В ходе выступления на пленарном заседании Государственной Думы РФ в ноябре 2023 года Э. Набиуллина отметила, что в 2024 году инфляция будет возвращена к цели на уровне 4% и, соответственно, начнется снижение ключевой ставки. Удержание ключевой ставки на высоком уровне является залогом нормального и стабильного развития экономики в будущем, так как на данном этапе обусловлен значительным объемом уже созданного за последний год кредита.

Несомненный интерес представляет вступление с 1 августа 2023 года в силу федерального закона, определяющего основы правового регулирования операций цифровым рублем (ЦР), как третьей формы российской национальной валюты, что является новым витком развития национальной платежной системы. С 15 августа 2023 года началось пилотирование операций с ЦР с привлечением ограниченного круга пользователей.

В условиях стремительного развития электронных платформ, социальных сетей и введение их все более в нашу повседневную жизнь предопределило необходимость разработки и создания новой формы национальной валюты в электронном формате по причине морального устаревания уже имеющихся денежных систем.

Цифровой рубль – новая электронная форма российского рубля, эмитентом которого выступает Центральный банк РФ. Следует отметить, что внедрение в оборот цифрового рубля не предполагает полный переход от наличной и безналичной формы к нему. Цифровой рубль будет представлять собой специальный программный код, с помощью него можно будет перемещать денежные средства другим физическим и юридическим лицам.

Возможность пользоваться цифровым рублем будет предоставлена всем физическим, юридическим лицам, любым участникам денежного рынка и государству. Функции цифрового рубля включают в себя те же функции что и денежные единицы, а именно меру стоимости, средство накопления и средство платежа.

Однако стоит отметить преимущества и недостатки цифрового рубля по отношению к традиционным формам денег. Рассматривая наличное перемещение денежных средств основным недостатком данного способа, является то, что при осуществлении какого-либо платежа в крупной сумме государство несет существенные затраты на производство денежной массы, хранение, транспортировку и другие виды издержек, что может привести к убыткам государственного бюджета.

Вышеописанные недостатки также относятся к безналичной форме денежных средств, но также возникают и другие, связанные со спецификой деятельности банков.

Банки предоставляют разнообразные услуги, иногда не всегда выгодные, что может повлиять на финансовое положение как физических, так и юридических лиц. Наряду с этой проблемой возникают проблемы связанные с кибератаками, сбоями в системе и взломами с целью получения личной информации пользователей.

По оценке Центрального Банка цифровой рубль станет наиболее надежной системой хранения денежных средств, поспособствует расширению возможностей в оказании услуг населению, а также перевод цифровых денежных средств будет осуществляться быстрее, также цифровой кошелек, на котором будет храниться цифровой рубль, будет закреплен за определенным человеком, что можно расценивать как положительный эффект, способствующий росту российской экономики. Одним из главных преимуществ цифрового рубля является то, что в условиях полного контроля над осуществлением денежных операций Центральным банком сокращается угроза распространения серой теневой экономики.

Среди недостатков в процессе внедрения цифрового рубля следует выделить то, что в процессе перераспределения денежных средств с банковских счетов на цифровой кошелек, банки рискуют снижением своих активов и пассивов, что в итоге может привести к падению их ликвидности. Еще одним упущением является и то, что средства, которые потенциально будут храниться на цифровых кошельках не будут приносить выгоду, например, в качестве депозитов .

Опыт других стран, освоивших цифровую валюту, помогает сделать вывод о том, что такого рода внедрение носит, в основном, положительный характер.

Ярким примером служит Китай, который с 2020 года успешно запустил тестирование цифрового юаня и уже в 2021 году огромное количество физических и юридических лиц осуществляют платежи с максимальной скоростью. Так как расчеты между Китаем и Россией производятся в евро и юанях, что замедляет их процесс, то в случае введения цифрового рубля платежи с Китаем станут намного быстрее.

Рекомендации для повышения уровня развития денежного рынка заключаются также в необходимости развития и поддержания отечественного производства для достижения независимости экономики РФ и обеспечения ее конкурентоспособности, что позволит нейтрализовать санкции западных стран. Приоритетными видами производства и услуг являются производство медицинских препаратов, оборудования, беспилотной авиа- и автомобильной техники, разработка и тестирование программного обеспечения, так как, по мнению М. Мишустина, именно они являются лидирующими на ближайшие годы. Так, для данных видов отечественных предприятий действует ряд эффективных инструментов, среди, которых промышленная ипотека, льготный лизинг, дополнительное финансирование, влияющие на развитие промышленных отраслей, достижение технологического суверенитета и структурной адаптации экономики России.

Также необходимо принимать меры, способствующие укреплению российского рубля на мировой арене. К примеру, поднятие ключевой ставки ЦБ РФ поддерживает стабильность рубля.

По мнению Набиуллиной Э.С. денежно-кредитная политика, которая направлена на поддержание низкой инфляции, обеспечит и стабилизацию курса и она предотвращает то, что можно назвать самоподдерживающейся девальвацией из-за инфляционной спирали, что является опасным явлением.

В заключении отметим, что в рамках рыночной экономики денежный рынок носит всеохватывающий характер. Субъектами денежного рынка выступают юридические и физические лица, государство, кредитно-финансовые учреждения. Все они, вступая в денежные отношения между собой в процессе своей экономической деятельности обеспечивают денежное обращение и их перемещение между отраслями и секторами экономики.

Проанализировав денежный рынок в России, можно сделать вывод о том, что финансовый рынок, в том числе и денежный рынок потерпели значительные изменения из-за введенных санкций, так в 2022 ЦБ повысил ключевую ставку с 9,5 до 20,0% годовых, в 2023 году - с 7,5 до 15%.

Банк России, Правительство Российской Федерации и Президент Российской Федерации приняли комплекс мер по контролю за движением капитала. Чтобы стабилизировать ситуацию на валютном рынке, было введено требование об обязательной продаже экспортерами 80% валютной выручки и минимизированы возможности нерезидентов по выводу активов из страны.

Центральный банк активно занимается внедрением цифрового рубля, который станет альтернативной формой национальной валюты. Данная форма рубля откроет новые возможности в осуществлении платежей как для физических лиц, так и для юридических лиц.

1. Федеральный закон от 24.07.2023 N 340-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации" - ст.5

2. Городнова Н.В. Цифровой рубль: анализ перспектив и последствий // Экономическая безопасность. - 2021. - Том 4. - № 3. - С. 671-684. - doi:https://doi.org/10.18334/ecsec.4.3.111937.

3. Основные направления единой государственной денежно-кредитной политики на 2023 год и период 2024 и 2025 годов URL - https://www.cbr.ru/Queries/XsltBlock/File/131643/-1/2390-2391

4. Структура наличной денежной массы в обращении URL - https://www.cbr.ru/statistics/cash_circulation/20220101/

5. Денежная масса (национальное определение) - URL https://www.cbr.ru/statistics/ms/

6. Заявление Председателя Банка России Эльвиры Набиуллиной по итогам заседания Совета директоров Банка России 15 сентября 2023 года URL - https://cbr.ru/press/event/?id=17070

7. Ключевая ставка Банка России и инфляция URL - https://www.cbr.ru/hd_base/infl/

8. Динамика официального курса заданной валюты URL - https://www.cbr.ru/currency_base/dynamics/

9. ЦБ назвал сроки массового внедрения цифрового рубля URL - https://forbes-ru.turbopages.org/turbo/forbes.ru/s/finansy/491668-cb-nazval-sroki-massovogo-vnedrenia-cifrovogo-rubla

10. Доклад о денежно-кредитной политике .URL - https://cbr.ru/about_br/publ/ddkp/longread_4_44/

11. Цифровой рубль URL - https://cbr.ru/fintech/dr/

12. Плюсы и минусы цифрового рубля для населения и бизнеса. Опыт по внедрению цифровых валют в других странах URL - https://journal.open-broker.ru/research/plyusy-i-minusy-cifrovogo-rublya/

13. Оперативное совещание с вице-премьерами URL - http://government.ru/news/48270/

14. Интервью Набиуллиной Э.С. URL - https://www.forbes.ru/finansy/500109-nabiullina-ob-asnila-povysenie-klucevoj-stavki-popytkoj-izbezat-deval-vacii