Россия

Москва, г. Москва и Московская область, Россия

с 01.01.2005 по настоящее время

Ижевск, Удмуртская республика, Россия

с 01.01.2015 по настоящее время

Ижевск, Удмуртская республика, Россия

ВАК 08.00.05 Экономика и управление народным хозяйством (по отраслям и сферам деятельности, в том числе: экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда; экономика народонаселения и демография; экономика природопользования; экономика предпринимательства; маркетинг; менеджмент; ценообразование; экономическая безопасность; стандартизация и управление качеством продукции; землеустройство; рекреация и туризм)

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Экономические науки

Учетно-управленческая информация корпорации в современном экономическом состоянии бизнеса должна быть полезной для прогнозирования, планирования, нормирования, анализа и контроля, т.е. выступать важным звеном в принятии управленческих решений. Статья содержит материал, включающий в себя авторскую разработку инструментария по формированию системы показателей, предназначенных для объективной оценки интенсификации корпоративных финансов, являющейся для них как главных экономических субъектов крупного бизнеса ключевым фактором конкурентоспособности и лидерства в принадлежащих им рыночных сегментах. Данная система построена через взаимодействие результирующих показателей (изменения результата (прибыли) и изменения затрат (расходов)) с прямыми и косвенными показателями эффективности корпоративных финансов без учета (обобщенно) и с учетом их дифференциации (детализировано), исходя из денежных поступлений и платежей, согласно контролируемым (хозяйственным процессам) и неконтролируемым (микросреде и макросреде) условиям деятельности. Она направлена на помощь корпорациям в извлечении финансовой выгоды при сочетании максимально возможного прироста прибыли и сокращения расходов (денежной экономии) в совокупности и в разрезе их отдельных элементов в оперативные сроки за счет целостного и органичного анализа выбранных результирующих и факторных показателей, характеризующих результативность (непосредственную прибыльность) и затратность (опосредованную прибыльность) деятельности, осуществляемой ими в своей разнонаправленной и обширной предпринимательской среде.

корпоративные финансы, интенсификация, затратность, результативность

В последние годы возникла волатильность как на глобальном, так и на национальном рынках. В ответ на изменения в операционной среде организации применяют различные методы для обеспечения устойчивого развития путем прогнозирования угроз и управления рисками[13].

Во многом причины кризисных явлений в функционировании производства, наблюдаемые в настоящее время, обусловлены утратой управления над происходящими процессами [15].

Переход предприятий в конце прошлого века на рыночные рельсы обусловил необходимость адаптации производства и механизмов управления к требованиям внешней среды, что в первую очередь потребовало сохранения и усиления дисциплины труда, самостоятельности и инициативности руководства в постановке и решении текущих и перспективных проблем [14].

Любой эффективный результат, особенно в коммерческом секторе, составляющем ядро национальной экономики, где главным звеном выступают корпорации, представляющие сферу крупного бизнеса и занимающие в ней лидерские позиции, должен достигаться, прежде всего, за счет качественного (интенсивного) изменения факторных показателей, влияющих на результативность и затратность, иными словами, капиталосберегающей политики в противовес политики наращивания капитала в части рационализации денежных затрат. При этом сами интенсивные показатели, характеризующие эффективность деятельности (результативность и затратность) экономических субъектов, включая корпорации, являющиеся предметом нашего исследования ввиду указанной выше их значимости, в динамике воздействуют на изменение результата и затрат (прибыли и расходов, согласно исследуемому предмету). Следовательно, кругооборот денежного капитала сопровождается двусторонней (обратной) взаимосвязью между эффективным и интенсивным функционированием корпораций, и потому, с авторской точки зрения, им необходима система показателей, с помощью которой в целом и в частности можно оценить интенсификацию, сделать объективные выводы и провести мероприятия по ее оптимизации в области финансовых отношений. Разработка данного инструментария будет построена на трудах И.Ю. Бочаровой [1], В.В. Глущенко [2], С.Н. Ефимушкина [3], А.А. Кайсарова [4], А.Ю. Рыманова [5], О.В. Сараджевой [6], И. Фишера [7], Р. Дж. Экклза [8], и синтезированные из них отдельные положения послужат источниками информации для воплощения в реальность авторского замысла.

Цель и задачи исследования. Поставленная в исследовании цель связана с формированием системы показателей, обеспечивающей монолит в анализе интенсификации корпоративных финансов в единстве взаимодействия друг с другом общих и частных ее показателей, благодаря авторскому инструментарию. Она должна быть достигнута путем изучения краткой характеристики среды функционирования корпораций, порождающей их удельную прибыль и удельные расходы в прямом и косвенном выражении, комбинирования сведенных в систему общих и частных показателей с обоснованием состоятельности такого инструментария.

Методы исследования. Проводимое исследование базируется на расчетно-конструктивном методе, дополненном элементами цепных подстановок и дифференцирования переменных величин, для выявления степени влияния каждого факторного показателя на результирующие показатели интенсификации корпоративных финансов и всех резервов для предельного увеличения результата (прибыли) и уменьшения затрат (расходов).

Результаты исследования.

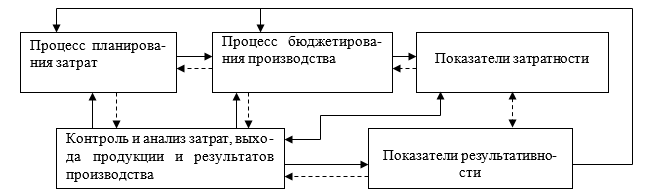

Систему показателей интенсификации корпораций определяют широкая специализация и масштабность их деятельности, в силу чего при ее построении станем руководствоваться характерными для крупного бизнеса многочисленными хозяйственными процессами (контролируемыми условиями) и микросредой и макросредой (неконтролируемыми условиями) его ведения. Именно данные группы хозяйственных условий, требующие соответствующих денежных затрат, и положены в основу инструментария по формированию системы показателей интенсификации корпоративных финансов (изменение прибыли и изменение расходов под воздействием показателей результативности и затратности) наряду со свойством обратной пропорциональности прямой и косвенной эффективности финансовых отношений (рисунок 1).

Рисунок 1 – Формирование системы показателей интенсификации корпоративных финансов (авторская разработка)

Введем принципиально новое понятия – точка перехода к управлению корпоративными финансами микросреды и макросреды.

«Точка перехода к управлению корпоративными финансами микросреды и макросреды» – экономическая категория представляет собой совокупность экономических отношений протекающих в системе управления корпорацией в соответствии с контролируемыми и неконтролируемыми условиями.

Учитывая все эти обстоятельства, скомпонуем показатели интенсификации, сведя их в единую (интегральную) систему.

Алгоритм действий начнем с общих показателей эффективности корпоративных финансов, ведущей части их интенсификации (формулы (1), (2)):

![]()

где, Эфкф(п) – совокупная прямая эффективность корпоративных финансов;

СП – совокупная прибыль корпораций, руб.;

СР – совокупные расходы корпораций, руб.;

![]()

где, Эфкф(к) – совокупная косвенная эффективность корпоративных финансов;

СР – совокупные расходы корпораций, руб.;

СП – совокупная прибыль корпораций, руб.

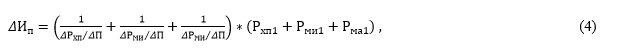

Поскольку совокупная прибыль корпораций представляет собой разницу между их совокупными доходами и совокупными расходами от базовой и подкрепляющей деятельности, а калькулируемые ими совокупные расходы состоят из расходов на ведение хозяйственных процессов и адаптацию к условиям микросреды и макросреды деятельности, показатели интенсификации без учета дифференциации воздействующей на нее эффективности (формулы (3), (5)) и с ее учетом (формулы (4), (6)) принимают следующий вид:

![]()

где, ΔИп – совокупная интенсификация корпоративных финансов в зависимости от изменения их прямой эффективности без учета ее дифференцирования, руб.;

СП1 – совокупная прибыль корпораций в отчетном периоде времени, руб.;

Рхп1 – расходы корпораций на ведение ими хозяйственных процессов в отчетном периоде времени, руб.;

Рми1 – расходы корпораций на адаптацию к условиям микросреды их деятельности в отчетном периоде времени, руб.;

Рма1 – расходы корпораций на адаптацию к условиям макросреды их деятельности в отчетном периоде времени, руб.;

СП0 – совокупная прибыль корпораций в базисном периоде времени, руб.;

Рхп0 – расходы корпораций на ведение ими хозяйственных процессов в базисном периоде времени, руб.;

Рми0 – расходы корпораций на адаптацию к условиям микросреды их деятельности в базисном периоде времени, руб.;

Рма0 – расходы корпораций на адаптацию к условиям макросреды их деятельности в базисном периоде времени, руб.;

где ΔИп – совокупная интенсификация корпоративных финансов в зависимости от изменения их прямой эффективности с учетом ее дифференцирования, руб.;

![]() – изменение прямой эффективности корпоративных финансов по расходам на ведение хозяйственных процессов в отчетном периоде по сравнению с базисным периодом времени;

– изменение прямой эффективности корпоративных финансов по расходам на ведение хозяйственных процессов в отчетном периоде по сравнению с базисным периодом времени;

![]() – изменение прямой эффективности корпоративных финансов по расходам на адаптацию к микросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

– изменение прямой эффективности корпоративных финансов по расходам на адаптацию к микросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

![]() – изменение прямой эффективности корпоративных финансов по расходам на адаптацию к макросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

– изменение прямой эффективности корпоративных финансов по расходам на адаптацию к макросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

Рхп1 – расходы корпораций на ведение ими хозяйственных процессов в отчетном периоде времени, руб.;

Рми1 – расходы корпораций на адаптацию к условиям микросреды их деятельности в отчетном периоде времени, руб.;

Рма1 – расходы корпораций на адаптацию к условиям макросреды их деятельности в отчетном периоде времени, руб.;

![]()

где, ΔИр – совокупная интенсификация корпоративных финансов в зависимости от изменения их косвенной эффективности без учета ее дифференцирования, руб.;

Рхп1 – расходы корпораций на ведение ими хозяйственных процессов в отчетном периоде времени, руб.;

Рми1 – расходы корпораций на адаптацию к условиям микросреды их деятельности в отчетном периоде времени, руб.;

Рма1 – расходы корпораций на адаптацию к условиям макросреды их деятельности в отчетном периоде времени, руб.;

СП1 – совокупная прибыль корпораций в отчетном периоде времени, руб.;

Рхп0 – расходы корпораций на ведение ими хозяйственных процессов в базисном периоде времени, руб.;

Рми0 – расходы корпораций на адаптацию к условиям микросреды их деятельности в базисном периоде времени, руб.;

Рма0 – расходы корпораций на адаптацию к условиям макросреды их деятельности в базисном периоде времени, руб.;

СП0 – совокупная прибыль корпораций в базисном периоде времени, руб.;

![]()

где ΔИр – совокупная интенсификация корпоративных финансов в зависимости от изменения их косвенной эффективности с учетом ее дифференцирования, руб.;

![]() – изменение косвенной эффективности корпоративных финансов по расходам на ведение хозяйственных процессов в отчетном периоде по сравнению с базисным периодом времени;

– изменение косвенной эффективности корпоративных финансов по расходам на ведение хозяйственных процессов в отчетном периоде по сравнению с базисным периодом времени;

![]() – изменение косвенной эффективности корпоративных финансов по расходам на адаптацию к микросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

– изменение косвенной эффективности корпоративных финансов по расходам на адаптацию к микросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

![]() – изменение косвенной эффективности корпоративных финансов по расходам на адаптацию к макросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

– изменение косвенной эффективности корпоративных финансов по расходам на адаптацию к макросреде деятельности в отчетном периоде по сравнению с базисным периодом времени;

Дб1 – доходы корпораций от базовой деятельности в отчетном периоде времени, руб.;

Рб1 – расходы корпораций от базовой деятельности в отчетном периоде времени, руб.;

Дп1 – доходы корпораций от подкрепляющей деятельности в отчетном периоде времени, руб.;

Рп1 – расходы корпораций от подкрепляющей деятельности в отчетном периоде времени, руб.

Характеристики показателей интенсификации корпоративных финансов без учета и с учетом дифференцирования прямой и косвенной их эффективности даны соответственно в табл. 1.

Таблица 1 – Характеристика показателей интенсификации корпоративных финансов

|

№ п/п |

Показатель |

Содержание |

|

В зависимости от изменения их эффективности без учета ее дифференцирования |

||

|

1 |

Совокупная прямая интенсификация корпоративных финансов в зависимости от изменения их прямой эффективности без учета ее дифференцирования |

Увеличение (уменьшение) прибыли корпораций под воздействием повышения (снижения) непосредственной обобщенной прибыльности их деятельности |

|

2 |

Совокупная косвенная интенсификация корпоративных финансов в зависимости от изменения их косвенной эффективности без учета ее дифференцирования |

Уменьшение (увеличение) расходов корпораций под воздействием снижения (повышения) опосредованной обобщенной прибыльности их деятельности |

|

В зависимости от изменения их эффективности с учетом ее дифференцирования |

||

|

3 |

Совокупная интенсификация корпоративных финансов в зависимости от изменения их прямой эффективности с учетом ее дифференцирования |

Увеличение (уменьшение) прибыли корпораций под воздействием повышения (снижения) непосредственной детализированной прибыльности по расходам на ведение хозяйственных процессов, расходам на адаптацию к микросреде и макросреде их деятельности и получаемой ими базовой и подкрепляющей прибыли |

|

4 |

Совокупная интенсификация корпоративных финансов в зависимости от изменения их косвенной эффективности с учетом ее дифференцирования |

Уменьшение (увеличение) расходов корпораций под воздействием снижения (повышения) опосредованной детализированной прибыльности по расходам на ведение хозяйственных процессов, расходам на адаптацию к микросреде и макросреде их деятельности и получаемой ими базовой и подкрепляющей прибыли |

По таблице видно, что интерпретируемые в ней показатели (1 и 2 строка), имеющие отношение к формулам (3), (5), для анализа интенсификации корпоративных финансов в целом и определения общей динамики развития финансовых отношений корпораций, а 3 и 4 строка таблицы, относящаяся к формулам (4), (6), для анализа ее отдельных показателей (непосредственной и опосредованной прибыльности корпораций по расходам на ведение хозяйственных процессов, расходов на адаптацию к микросреде и макросреде их деятельности) и поиска резервов по оптимизации ими финансовой выгоды.

Обсуждение результатов исследования.

По нашему мнению, целью и ключевыми характеристиками формирования эффективных экономических отношений корпораций является интенсификация деятельности.

Сформированная нами система показателей интенсификации, имеет право на существование, так как обладает преимуществами, состоящими в нескольких аргументах:

1. Отвечает принципам управления кругооборотом капитала корпораций, включая стабильность и непрерывность функционирования денежных потоков.

2. Исключает аналитическую дискретность при оценке изменения прибыли и изменения расходов корпораций.

3. Помогает четкого градировать степень влияния факторных финансовых показателей корпораций на результат и затраты их бизнес-проектов.

Использование такого инструментария поможет корпорациям проводить гибкую экономическую политику в финансовой области при одновременном соблюдении закона экономии времени.

Заключение. Разработанный инструментарий полезен для корпораций, которые, применяя его при анализе своих доходов и расходов, смогут получить предельную прибыль и достичь предельной экономии денежных ресурсов, что принесет им оптимальную финансовую выгоду, благодаря которой они полностью локализуют вмененные издержки и добьются комфортных конкурентных преимуществ за счет полного и всестороннего учета факторов интенсификации финансовых отношений.

1. Бочарова И.Ю. Корпоративное управление: значение, актуализация и развитие принципов / И.Ю. Бочарова // Экономика и менеджмент инновационных технологий. - 2017. - № 3 (66). - С. 57-61.

2. Глущенко В.В. Финансы корпораций в условиях глобализации / В.В. Глущенко // Финансы. - 2007. - № 1 (241). - С. 28-35.

3. Ефимушкин С.Н. Маркетинговый анализ как ключ к успеху молодой компании / С.Н. Ефимушкин, А.С. Красникова // Российское предпринимательство. - 2015. - Т. 16. - № 18. - С. 3013-3022.

4. Кайсаров А.А. Корпоративные финансы: технологии стратегического управления / А.А. Кайсаров // Проблемы современной экономики. - 2009. - № 4 (32). - С. 236-239.

5. Рыманов А.Ю. Развитие теории корпоративного управления / А.Ю. Рыманов // Вестник Института экономики Российской академии наук. - 2012. - № 5. - С. 182-185.

6. Сараджева О.В. Финансовая безопасность коммерческих организаций / О.В. Сараджева, М.А. Ковтун // Аналитические инструменты коммерческих организаций в инновационной экономике. Сборник научных трудов круглого стола, посвященного юбилейному году РГУ им. А.Н Косыгина. - 2020. - С. 224-227.

7. Фишер И. Природа капитала и дохода / И. Фишер. - М.: Дело, 2000. - 447 с.

8. Трансформационные процессы и адаптация хозяйствующих субъектов аграрной сферы : монография / Под науч. ред. проф. О.А. Родионовой. - М.: ООО «Сам Полиграфист», 2020. - 148 с.

9. Теория, методология и практика реализации эквивалентных межотраслевых отношений в АПК : монография / Под ред. проф. О.А. Родионовой. - М.: Фонд «Кадровый резерв», 2019. - 220 с.

10. Экклз Р. Дж. Революция в корпоративной отчетности / Р. Дж. Экклз, Р. Х. Герц, Э. М. Киган, Д. М. Филлипс. - М.: ЗАО «Олимп-Бизнес», 2002. - 400 с.

11. Endovitsky D.A., Lyubushin N.P., Babicheva N.E., Zotova E.S. Assessment of the balance of economic entities’ activity at different life cycle stages. Montenegrin Journal of Economics. 2019. Т. 15. № 2. С. 71-79.

12. Endovitsky D.A., Durakova I.B. Statistical analysis as the basis for the practice of modernizing personnel management: international experience. International Journal of Engineering and Technology(UAE). 2018. Т. 7. № 4. С. 145-151.

13. Erokhin V., Endovitsky D., Bobryshev A., Kulagina N., Ivolga A. Management accounting change as a sustainable economic development strategy during pre-recession and recession periods: evidence from Russia. Sustainability. 2019. Т. 11. № 11. С. 3139.

14. Kondratiev D.V., Ostaev G.Ya., Osipov A.K., Bogomolova T.P., Nekrasova E.V., Abasheva O.V. Organizational and management mechanism for reforming agricultural organizations based on cooperation and integration of economic systems. Amazonia Investiga. 2020. Т. 9. № 25. С. 376-388.

15. Molchan A.S., Frantsisko O.Yu., Ternavshchenko K.О., Ostaev G.Ya., Tinyakova V.I., Markovina E.V. (2020) Optimization of interaction of agrarian entities as an imperative of ensuring food security of the state. Amazonia Investiga, Vol.№ 26. С. 242-253.