с 01.01.2021 по настоящее время

г. Москва и Московская область, Россия

ГРНТИ 06.73 Финансовая наука. Денежные и налоговые теории. Кредитно-финансовые институты

ГРНТИ 06.01 Общие вопросы экономических наук

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ОКСО 38.04.08 Финансы и кредит

ББК 6526 Финансы. Денежное обращение

ТБК 77 Экономика. Бухгалтерский учет. Финансы

BISAC BUS068000 Development / Economic Development

В настоящее время острой проблематикой предстает инновационное совершенствование банковского функционала и государственная роль в выработке инновационной среды. Современным банковским учреждениям необходимо принимать во внимание инновационные введения, в целях существенного прироста эффективности условий функционирования и рыночных выживания и конкуренции.

Инновации, инновационная среда, банковский функционал, банковская система, финансовые интересы

Инновационное совершенствование экономики на национальном уровне и отдельно финансово-кредитного спектра представляется невозможным без формирования соответствующей среды. Особую роль инновационные преобразования приобретают в обстоятельствах глобализации, расширения капитала из-за рубежа в банковскую структуру и ввиду функционала России во Всемирной Торговой Организации.

Совершенствование в пределах капитализма государственно-монополистического строя, характерного для текущего положения экономики на национальном уровне и банковской структуры, включая банков-участников в капитале государства, в существенной степени сокращает инновационный банковский потенциал и препятствует выработке инновационной среды.

Однако, с другой позиции, ужесточенная конкуренция на международном уровне порождает требование в константой базе для государства в виде системообразующих банковских учреждений, иными словами, данный аспект несет сбой противоречие, а значит, вырабатывается инновационная среда неоднородной структуры в рамках единой отрасли.

Нацеленные на исследование подлинности инноваций, управленческих аспектов, финансирования и оценивания результативности от них в пределах компании широко отмечается в трудах деятелей России и зарубежных [5].

При это в рамках банковской структуры инновационная среды крайне мало изучена и представлена.

Потому в настоящей статье изложим возможности к созданию инновационной среды и ее специфику в банковском функционале посредством исследования ее структурных элементов.

Инновационные процессы в банковском функционале имеют вектором обновление спектра услуг банка, при этом сопряжены с рисками, что означает возникновение определенного противоречия при их практическом введении выражающееся в соотношении инноваций к устойчивости.

С одной позиции, стабилизация и надежность функционирования субъектов банковской среды, находящихся в комплексе связей, процессов, обязательств, выступает базой их последующей успешности, субъектов обслуживания и экономики на национальном уровне в совокупности.

С иной позиции, субъекты банковского функционала включаются в определенные отношения, попадают под влияние факторов изнутри и извне, что является необходимостью от них инновационного совершенствования, ввиду чего требуется выработка инновационной среды.

Данная среда выражается в качестве сложенного положения с точки зрения экономики, социума, права, политики, организации, которое обеспечивает или, напротив, препятствует совершенствованию инновационного хозяйствования, или в качестве синтеза внутреннего и внешнего спектра вовлеченного в инновационный процесс участника, воздействующий прямо или косвенно на положение инновационного функционала и его результирующий итог.

Внешней средой для учреждений банковского функционала выступает высшая система в виде экономики на национальном уровне и ее компонентов – отдельных сфер социума, политики, технологии, экономики.

Элементы внутренней среды, оказывающие воздействие на инновационное хозяйствование, включают в себя:

– инвестиционные потоки;

- участки управленческой инфраструктуры;

- вовлеченные субъекты в инновационный процесс;

- отношения и связи внутри компании, формируемые субъектами комплекса компании.

Аналитические процессы изучения инновационной среды синтезируют оценивание внутрифирменных условий, инновационные возможности учреждения банковского сектора, установить инновационное положение в совокупности.

Инновационные возможности учреждения банковского функционала предстают основополагающим аспектом инновационной среды в данной отраслевой принадлежности.

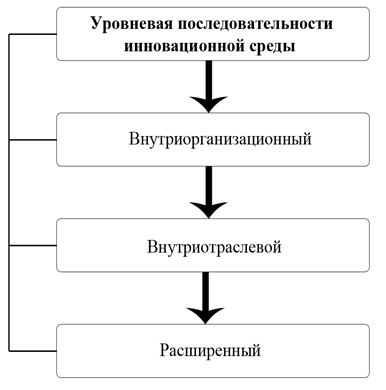

Инновационные процессы могут исполняться в учреждении банковского сектора либо ее подразделения, банковском секторе, экономике на национальном уровне, что являет собой доказательство наличия трех уровней среды инноваций (рисунок 1).

Рисунок 1 – Уровневая последовательности инновационной среды

Ведение инноваций требует обеспечения прироста результативности в области ее использования и формирование обстоятельств для извлечения вспомогательных прибыльных поступлений, иными словами, исполнения интересов с точки зрения экономики.

Инновационный спектр экономики на национальном уровне и банковского функционала сопряжены, их создание определено экономическими интересами и требует содействия выработки посредством рыночных инструментов уравненных конкурентных условий.

Практически особенность конкуренции банковских учреждений с участием в государственном капитале так неравнозначен, что ряд исследователей полагает о подлинном наличии трех уровней системы банковского функционала, и, соответственно, отличного характера инновационных сред.

Полагается, что образование «третьего уровня» банковского функционала в России есть совершенный момент, обусловленный введением в действие Федеральный закон «О банке развития», в котором «Внешэкономбанк» выражается в качестве корпорации государственного назначения, а перед ним устанавливаются наиболее обширные цели, нежели для иных компонентов банковского функционала на втором увроне [1].

Функциональное назначение банковского учреждения со специальным статусом идентичны в какой-то мере с аналогичной характеристикой Центрального банка, финансового учреждения инвестиционной направленности, а также казначейства.

На базе данного закона не имеют распространения на «Внешэкономбанк» положения Федерального закона «О банках и банковской деятельности», которые:

- освещают последовательность государственной регистрации учреждений кредитного направления;

- информационно обеспечивают соответствующие учреждения;

- предоставляют нормативы стабильности и надежности с точки зрения финансов учреждений кредитного направления;

- следование иным непрекословным нормативам и стандартам [2].

Теоретически полагается, что в российском банковском функционале прослеживается ненадлежащая внутренняя структура сектора банков, которая может преобразоваться из имеющихся двух уровней в ранее заявленные три.

Данная точка зрения неоднозначна, поскольку тиражирование организаций и функций контрольного направления будет сокращать результативность инновационных процессов компонентов банковского функционала, а также последовательность и слаженность инновационной среды.

Автор считает, что в настоящее время на территории России образована такая банковская система, которая второй внутриотраслевой уровень (банковский сектор) систематизирует на подуровни, наделенные различным спектром полномочий по государственному ресурсоиспользованию, а значит, потенциала инновационной среды (рисунок 2).

Рисунок 2 – Подсистемы банковского сектора (внутриотраслевого уровня)

Система априори требует взаимосвязи с внешней средой в качестве цельной структуры, в чем состоит ее отличительная черта от иных системы.

В банковской системе на территории России наделенные специализированным статусом и подконтрольные государству банковские учреждения искажают последовательность и единство системы, обособленно взаимодействуя со структурами государства.

Особые полномочия банковских учреждений, подконтрольных государству, сокращают долю суверенности Банка России в избрании управленческих решений и выработке инновационной среды, которая ввиду таковых привилегий предстает нерезультативной и противоречивой.

Банки каждого из подуровней в действительности наделены различным уровнем подчинения Банку России, что отрицательно воздействует на потенциал инновационного совершенствования, действенности банковского функционала, его подконтрольности в качестве комплексной структуры.

Так, как считает ряд исследователей, конкуренции между собой подвластны банковские учреждения, которые являются представителями различных векторов экономических преобразований.

Банковский функционал представлен двумя уровнями инновационной сферы, на которых существенно различен инновационный потенциал, поскольку большая доля банковских учреждений не наделена должной степенью материальной базы для исполнения инновационных процессов.

Мало окрепший банковский функционал претерпевает чрезмерное воздействие конкуренции внутри системы, обусловленное мерами государства по формированию наделенных специализированным статусом субъектов и искажающих нестабильность банковского функционала.

Иррациональность внутриорганизационной структуры банковского функционала в отношении исполнения рыночных отношений, вызванная отсутствием соответствия «содержания и формы», отрицательно влияет на итоги процессов банковского функционала.

«По форме» рыночные банковские учреждения все еще подконтрольны в большей степени командно-административным приемам, что препятствует инновационное внедрение.

Государство, имеющее в личном ведении мощнейшие структуры коммерческого характера, предстает как центральный конкурент в банковском функционале, которое в то же время воздействует на него посредством контроля.

Это нарушает обстоятельства конкуренции свободного назначения, которую должно обеспечивать государство, и негативно воздействует на исполнение интересов с точки зрения экономики в той доле банковских учреждений, которые не наделены доступом к обслуживанию счетов бюджета.

Таковое положение сокращает степень экономической безопасности и обособленных субъектов, и совокупного банковского сектора, а кроме того, сокращает потенциал большей доли банковских учреждений в инновационном совершенствовании согласно течению современности.

Прирост банковских активов с участием государства за текущее десятилетие предстал более, чем 187%. Государственный сегмент банковского функционала возрастает посредством слияния с новыми учреждениями кредитного назначения, имеющими доступ к средствам государственной принадлежности, и ввиду тенденциозного совершенствованием банковских учреждений с участием государства, к примеру, в кризисный интервал времени.

Более интенсивно растут банковские учреждения, которые не прямо имеют принадлежность к государственному органу, а косвенно посредством корпораций и компаний государственного сектора.

Можно полагать, что данный аспект будет иметь продолжение, поскольку он соответствует интересам с точки зрения экономики большей доли носителей, нежели исключительно государства.

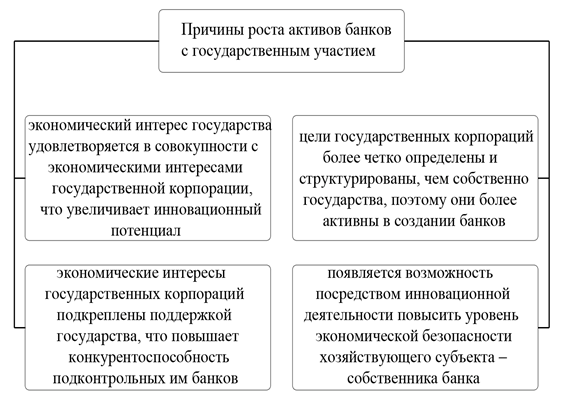

Предпосылки прироста активов указанных выше банковских учреждений обуславливаются несколькими причинами, представленными на рисунке 3 [5].

Рисунок 3 – Предпосылки прироста активов банковских учреждений

Банковские отчеты за год учреждений, находящихся под контролем государства, отражают развитие стремительными шагами в сравнении с иными банковскими учреждениями.

При помощи поддержки государства и в определенной мере монополии, находящиеся под контролем государства банковские учреждения наделены наибольшим потенциалом с позиции инноваций, нежели иные банковские учреждения, следствием чего их интересы с точки зрения экономики предстают самостоятельно значимыми.

Банковская рыночная модель поведения характеризуется совокупными теоретическими законами предпринимательства, а именно – «в условиях конкуренции выживают компании, обладающие наименьшими затратами».

Направляя потоки бюджета в подконтрольные банки, государство дает в пользование финансовые средства, а не реализует их посредством продажи, при том, когда иные банковские учреждения имеют необходимостью их приобретать в качестве кредитов межбанковского назначения, включая банковские учреждения с участием государства.

Как итог, обстоятельства рыночной конкуренции свободного характера и инновационного совершенствования банковского функционала искажаются, а банковские интересы экономического характера выборочно удовлетворяются.

Объемы банковских рисков с участием в капитале государства приращиваются по времени его возрастания. Со временем, аккумулируя наиболее существенные средства государства, банковские учреждения предстают крайне значимыми для банковского функционала и системы на национальном уровне, что государство начинает остро зависеть от банков им контролируемых, поскольку не может допустить факта их банкротства, что может повлечь падение системы в совокупности.

Ряд исследователей устанавливает недейственность собственности государства в банковском функционале, что может повлечь нестабильность совокупной банковской системы.

При этом помощь со стороны государства подконтрольным ему банкам при возникновении проблемных моментов сокращает экономические параметры на национальном уровне. Данное обстоятельство могло бы быть невозможным при формировании равных конкурентных условий и рациональной инновационной среды.

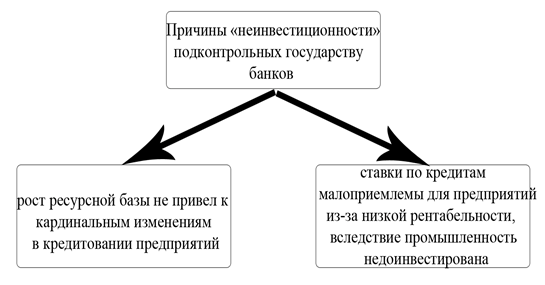

Невзирая на заданную со стороны государства цель подконтрольным ему банковским учреждениям и влиянии на преобразование экономики на национальном уровне, данные банковские учреждения функционирует в отрыве от государственной экономики и по сущность не предстают инновационными.

Рисунок 4 – Причины «неивестиционности» подконтрольных государству банковских учреждений

Удельная доля сектора частного характера в банковских активах и капитал сокращается, практически прослеживается последовательное возвращение к кредитному комплексу государства.

Итак, инновационная система на национальном уровне в качестве компонента инновационной среды имеет ответственность за выработку внешних обстоятельств, благоприятно воздействующих на инновационное совершенствование банковского функционала.

Построение процессов и банковского управления с участием в капитале государства знаменует о ближайшем к монополизированному их состоянию, что сокращает потенциал инновационных преобразований всех субъектов на рынке банковского функционала.

Для скорейшего прогресса в инновационном совершенствовании требуется последующее сокращение государственного участие в капитале банковских учреждений коммерческого назначения, прирост кредитной доступности всех таких учреждений перед Центральным банком, обеспечение со стороны государства аналогичных конкурентных условий между всеми банковскими учреждениями.

Таким образом, требуется сформировать равную конкуренцию всех участников банковского функционала для выработки цельной результативной инновационной среды, которая в текущее время сформирована несколькими уровнями в едином комплексе.

1. Федеральный закон «О банке развития» от 17.05.2007 №82-ФЗ, ред. от 23.04.2018

2. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 №395-1, ред. от 03.08.2018

3. Банк С. Оценка эффективности подготовки человеческого капитала в целях инновационного развития предприятия // РИСК: Ресурсы, информация, снабжение, конкуренция. 2012. № 2. С. 126-130.

4. Банк С.В. Основные направления решения проблем инвестиционно-инновационного развития малого бизнеса // Финансовая жизнь. 2011. № 2. С. 46-49.

5. Красноперова Т. Я. Инновационная среда в деятельности подконтрольных государству банков - Научно-технический вестник информационных технологий, механики и оптики, 2012. - № 4 (80).