Россия

Россия

В данной работе рассматриваются основные нарушения и схемы по минимизации налоговой базы по налогу на добавленную стоимость, выявляемые в ходе выездных налоговых проверок. Авторами выделены основные причины отказа в вычете по налогу на добавленную стоимость. Проанализированы основные схемы по минимизации налоговой базы: рассмотрена краткая суть схем, особенности и риски, связанные с их применением. В статье рассматриваются основные мероприятия, проводимые налоговыми органами в ходе выездных налоговых проверок с целью сбора доказательственной базы для обоснования получения налогоплательщиком незаконной налоговой выгоды. Авторами указаны обстоятельства, которые выявляются в ходе выездных налоговых проверок, свидетельствующие о нереальности отраженных в учете хозяйственных операций (сделок). В заключении авторами предлагаются рекомендации для налогоплательщиков, применяющих схемы по минимизации налоговой базы.

выездная налоговая проверка, налог на добавленную стоимость, причины отказа в вычете по налогу на добавленную стоимость, нарушения по налогу на добавленную стоимость, схемы по минимизации налоговой базы, необоснованная налоговая выгода, нереальность хозяйственных операций, незаконные схемы, выявляемые в ходе выездных налоговых проверок.

Налоговые органы все шире используют автоматизированный риск-ориентированный подход при контроле за вычетами и возмещениями НДС. Рост поступлений по НДС объясняется внедрением налоговой службой системы «АСК НДС-2» с 2015 г., она является второй версией, первую внедрили в 2013 г.

Суть «АСК НДС-2» в том, что в ней реализован автоматический расчет контрольных соотношений показателей деклараций по НДС, которая выявляет расхождения, когда покупатель заявил вычет, а поставщик не начислил налог. В системе «АСК НДС-2» используются 84 критерия риска, в том числе налоговая нагрузка, рентабельность, сведения об учредителях, директоре. Система распределяет всех плательщиков НДС по трем группам налогового риска: высокий, средний, низкий. Усиленному контролю подлежат плательщики, входящие в высокую зону риска. К ним применяется максимальный комплекс мероприятий налогового контроля [6; 61].

В поле зрения налоговиков в первую очередь попадают те налогоплательщики, которые превышают критерий 89% вычетов по НДС. Такие организации попадают для изучения в отдел предварительного анализа ИФНС, где налоговые инспекторы рассматривают документы, декларации контрагентов. Из этих организаций формируются списки кандидатов на выездную проверку.

Выездная налоговая проверка, выступая в качестве основной формы налогового контроля, представляющая собой комплекс мер по надзору за соблюдением налогового законодательства посредством исследования финансово-хозяйственной деятельности проверяемых налогоплательщиков, является наиболее эффективным способом выявления различных налоговых нарушений, а также схем уклонения от уплаты налогов и сборов. При выездной ревизии проводятся такие мероприятия налогового контроля, как осмотр, участие понятых, свидетелей, проведение экспертизы, что дает наиболее верное представление о деятельности организации. Такую проверку иногда называют фактической.

Говоря вообще о схемах минимизации налогов важно отметить, что они подразделяются на легальные (законные) и незаконные схемы. Налоговый инспектор в ходе выездной проверки осуществляет сбор доказательственной базы с целью привлечения проверяемого лица, использующего схему незаконной минимизации налогов (схему уклонения от уплаты налогов), к налоговой, административной, а также и уголовной ответственности.

В соответствии с п.1.2 Письма ФНС РФ от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок» рекомендуется инициировать привлечение сотрудников органов внутренних дел для участия в проводимых налоговыми органами выездных проверках в следующих случаях:

1) при обнаружении обстоятельств, свидетельствующих о необоснованном возмещении налога на добавленную стоимость, акциза (зачета или возврата иного налога) или признаков необоснованного предъявления налога на добавленную стоимость, акциза к возмещению;

2) при выявлении схем уклонения от уплаты налогов, подпадающих под признаки совершения преступлений, предусмотренных ст.ст. 198-199.2 Уголовного кодекса Российской Федерации.

Например, «в 2016 году органами следствия СУ СКР по Иркутской области по фактам незаконного возмещения налога на добавленную стоимость возбуждено 17 уголовных дел. Почти все эти преступления совершены в лесной сфере. По информации руководителя регионального управления Следственного комитета А. Бунева, лесозаготовителям Прибайкалья ежегодно возвращается НДС на несколько миллиардов рублей больше, чем его, собственно, получается» [5; 15].

Налог на добавленную стоимость, выступая в качестве косвенного налога, является наиболее сложным для его понимания, расчёта и уплаты. И именно по данному налогу в ходе выездных налоговых проверок наиболее часто выявляются различного типа нарушения законодательства, основной перечень которых разработан на основании анализа статей Налогового кодекса Российской Федерации и представлен в табл. 1.

Таблица 1

Нарушения законодательства по налогу на добавленную стоимость, выявляемые в ходе выездных налоговых проверок [1]

|

№ п/п |

Законодательное закрепление |

Сущность нарушения |

|

1 |

- ст.40 НК РФ - п.1 ст.146 НК РФ - ст.153 НК РФ |

Произведена реализация товаров, работ, услуг, выручка отражена не полностью, в том числе отсутствуют корректировки в соответствии со ст. 40 НК РФ |

|

2 |

- пп. 2 п.1 ст.146 НК РФ |

Не исчислен налог на добавленную стоимость при передаче товаров, работ, услуг для собственных нужд, расходы на которые не учитываются при исчислении налога на прибыль |

|

3 |

- пп.3 п.1 ст. 146 НК РФ |

Не включены в налогооблагаемую базу строительно-монтажные работы, выполненные для собственного потребления |

|

4 |

- п.1 ст.146 НК РФ |

Не учтена в налоговой базе стоимость безвозмездно переданного имущества |

|

5 |

- ст.149 НК РФ |

Организация не подтвердила документально правомерность применения освобождения от уплаты налога при реализации товаров, которые не облагаются налогом на добавленную стоимость в соответствии со ст. 149 НК РФ |

|

6 |

- п.4 ст.149 НК РФ - п.4 ст.170 НК РФ |

Вычеты заявлены неправомерно в связи с отсутствием раздельного учета при осуществлении операций, которые подлежат налогообложению и операций, которые освобождены от налогообложения |

|

7 |

- п.2 ст.149 НК РФ - п.2 ст.170 НК РФ - п.2 ст.171 НК РФ |

Применение налоговых вычетов по услугам, которые приобретены для осуществления операций, освобождаемых от налогообложения |

|

8 |

- п.1 ст.154 НК РФ |

Не учтены в налоговой базе суммы оплаты, полученные в счет предстоящих поставок |

|

9 |

- п.2, 3 ст.161 НК РФ |

Занижение налоговой базы налоговыми агентами в результате неисполнения обязанностей по удержанию и уплате в бюджет налога на добавленную стоимость (при аренде федерального имущества, имущества субъектов РФ, муниципального имущества) |

|

10 |

- п.1, п.2 ст.164 НК РФ |

Применение пониженной налоговой ставки 10% при реализации изделий медицинского назначения, которые не входят в перечень кодов медицинских товаров |

|

11 |

- п.2 ст.169 НК РФ - пп.1,2 ст.171 НК РФ - п.1 ст.172 НК РФ |

Вычеты приняты по счетам-фактурам, полученным от «сомнительных» контрагентов, подписаны неуполномоченными лицами, содержат неверные сведения, реальность сделок не подтверждена |

|

12 |

- п.1 ст.172 НК РФ |

Включение в состав вычетов сумм по отсутствующим документам |

|

13 |

- п.3 ст.170 НК РФ |

При переходе на специальные налоговые режимы не восстановлены суммы НДС, которые ранее были приняты к вычету |

|

14 |

- пп.3 п.3 ст.170 НК РФ |

Не восстановлены суммы НДС, которые были приняты к вычету при перечислении предоплаты в периоде, в котором суммы НДС подлежат вычету (по мере реализации товаров, работ, услуг) |

|

15 |

- пп.1 п.2 ст.171 НК РФ |

Суммы налога по расходам, приобретенным для осуществления операций, которые не облагаются налогом, предъявлены к вычету |

|

16 |

- п.3 ст.172 НК РФ |

Предъявление налоговых вычетов по экспортным операциям при неполном пакете документов |

|

17 |

- п.5 ст.173 НК РФ |

Организация, освобожденная от уплаты НДС, выставила покупателю счет-фактуру и не перечислила в бюджет НДС. |

Таким образом, все вышеперечисленные нарушения можно свести к одному логичному последствию для налогоплательщика – это отказ в вычете по налогу на добавленную стоимость.

Основные причины отказа в вычете по налогу на добавленную стоимость в конечном итоге сводятся к четырём основным:

1) Во-первых, это не проявление должной осмотрительности при выборе контрагента (проявление неосмотрительности в выборе партнёров).

Четкий порядок, однозначно подтверждающий благонадежность партнера, в настоящее время налоговым законодательством не предусмотрен. Но набор документов, подтверждающих факт реальности компании, как минимум должен содержать выписку из ЕГРЮЛ и уставные документы. Также, как показывает практика, необходимо собрать документы, подтверждающие полномочия руководства организации (приказы о назначении должностных лиц, протоколы собраний учредителей и т.д.).

Практики советуют в идеале каждой компании иметь внутреннее положение о выборе контрагентов или о договорной работе, в котором будет детально описана вся процедура подтверждения благонадежности контрагента. В таком положении необходимо зафиксировать, как будет осуществляться выбор потенциальных контрагентов, какие документы потенциальный контрагент должен представить до заключения с ним договора и какие действия компания должна осуществлять для проверки такого контрагента [4; 2].

Судебная практика по данному вопросу также не однозначна. С одной стороны, существуют рекомендации, что следует удостовериться в наличии необходимых средств для исполнения взятых на себя обязательств у потенциального партнёра. С другой стороны, суды полагают, что присутствие выбранного контрагента в государственном реестре носит справочный (общий) характер и, в свою очередь, не является свидетельством реального ведения хозяйственной деятельности. Таким образом, перед заключением сделки необходимо оценивать ее коммерческую привлекательность, а также деловую репутацию контрагента, включая его платежеспособность. Можно воспользоваться онлайн-ресурсами на сайте ФНС России и проверить, что потенциальный контрагент относится к действующим организациям, не имеющим признаков фирм-однодневок. С помощью ресурсов Интернета также можно проверить, не находится ли данная организация в какой-либо стадии банкротства и есть ли у нее лицензия. Есть еще платные сервисы для оценки рисков заключения договора с конкретным контрагентом, это СПАРК, Контур Фокус и др.

Возможный риск неисполнения условий договора со стороны поставщика – ещё одно из условий, которое должен соблюдать покупатель, в связи с этим страхованием от данного риска является получение обеспечения по исполнению обязательств. Кроме того, всегда существует риск, что контрагент ведет деятельность с нарушением установленного законом порядка, например, использует незарегистрированную в ФНС контрольно-кассовую технику. Поэтому, в конечном итоге, критерии проявления должной осмотрительности при выборе контрагентов складываются в каждом регионе со своими особенностями и характерными свойствами.

2) Во-вторых, неправомерные действия контрагентов. Например, в ситуации, когда поставщик не предоставил отчетность или не уплатил налоги, то покупатель, проверяемая организация, может быть привлечена к ответственности. В этом случае Федеральная налоговая служба и Арбитражный суд исходят из логики, что обязан отвечать за действия своих контрагентов, в том числе и добросовестный заявитель, в отношении которого может применяться налоговый вычет. Поэтому гарантируется вычет по НДС тем субъектам хозяйственной деятельности, которые точно и своевременно исполняют свои налоговые обязательства. Однако стоит отметить, что и по данному вопросу судебная практика противоречива. Большинство судов признают неправомерные действия контрагента в качестве причины для отказа в вычете лишь в случае, когда между сторонами сделки имели место согласованные действия, т.е. когда налоговые нарушения поставщика привели к необоснованной выгоде покупателя.

3) В-третьих, это ошибки первичных документов (опечатки, исправления, пробелы и другие ошибки, допущенные при составлении счетов-фактур и других документов). Такого рода ошибки часто являются основанием для налоговых служб усомниться в достоверности сведений, заявленных налогоплательщиком. Однако в настоящее время судебная практика показывает, что отдельные неточности первичных документов не могут являться достаточным основанием для отказа в вычете по НДС. Судебные органы утверждают, что счет-фактуру обязан составлять продавец товара, а покупатель обязан соблюдать все необходимые требования по документальному оформлению. В связи с этим признание недостоверными сведений счета-фактуры, содержащего отдельные дефекты, не является грубым нарушением, и не влечёт какие-либо налоговые последствия для покупателя (в случаях, когда по таким первичным документам можно установить все важные обстоятельства сделки).

4) В-четвёртых, подписание документов неуполномоченными лицами (не имеющих полномочий на подписание счетов-фактур). Как показывает судебная практика, вывод о недобросовестности налогоплательщика может быть сделан на основании совокупности факторов, которые подтверждают формальный характер сделки:

– сговор партнеров;

– отсутствие по ней фактических операций и затрат;

– создание схемы уклонения от налога и получение необоснованной выгоды.

Если же финансово-хозяйственная операция носит реальный характер, то у проверяющих нет оснований отказать в вычете по налогу на добавленную стоимость под предлогом подписания документов неуполномоченными лицами.

Федеральным законом от 18.07.2017 № 163-ФЗ были внесены поправки в ч. 1 Налогового кодекса, была введена ст.54.1 НК РФ против уклонения от уплаты налогов.

В соответствии с поправками уменьшить налоговую базу или сумму налога к уплате можно, если:

– отсутствуют искажения сведений о фактах хозяйственной жизни, об объектах налогообложения, которые отражаются в налоговом или бухгалтерском учете либо налоговой отчетности;

– неуплата налога, неполная уплата налога, его зачет или возврат не являются целью, ради которой была совершена вся сделка или операция;

– обязательство по сделке исполнено стороной договора или иным лицом, которому было поручено исполнение данного обязательства по закону или договору. Это может быть договор комиссии, агентирования.

Вместе с тем необоснованная налоговая выгода не возникает просто в силу того, что:

– первичные документы были подписаны неустановленным или неуполномоченным лицом;

– контрагент нарушил законодательство о налогах и сборах;

– налогоплательщик мог добиться того же экономического результата, совершив иные сделки или операции.

По сути, данный закон представляет собой небольшую часть тех положений, которые содержатся в Пленуме ВАС РФ от 12.10.2006 №53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Таким образом, так или иначе, но при сборе доказательственной базы в ходе проведения выездной налоговой проверки, инспектору необходимо провести полный комплекс мероприятий налогового контроля с целью полного и всестороннего исследования заявленных налогоплательщиком вычетов по налогу на добавленную стоимость.

Теперь хотелось бы подробнее остановиться на рассмотрении основных схем оптимизации налога на добавленную стоимость: выявить их основную идею (сущность), основные отрицательные стороны.

- Оформление займа. Сущность схемы заключается в оформлении и подписании договора займа между продавцом и покупателем с последующим оформлением взаимозачёта. Схема выглядит следующим образом (рис. 1).

Рис. 1. Схема оптимизации НДС посредством оформления займа

Отрицательные стороны схемы: такая сделка может квалифицироваться при проверке налоговой службой в качестве схемы уклонения от уплаты налога. Важными ключевыми моментами при доказывании незаконного использования данной схемы в ходе выездной налоговой проверки могут служить:

1) займ получен, но его цели нереальны, аванс не логичен;

2) соответствие в денежном выражении суммы займа и суммы стоимости товара;

3) дата отгрузки товара, подписания договора взаиморасчета, а также сроки возврата долга по договору совпадают.

2.Оформление письменного соглашения о задатке. Как известно, задаток не является объектом налогообложения. Именно поэтому на практике встречается такая ситуация, что аванс может быть документально оформлен в качестве задатка, о чем и будет заключено письменное соглашение (рис. 2).

Рис. 2. Схема оптимизации НДС с оформлением договора задатка

Таким образом, на законных основаниях продавец не включает сумму данного задатка в базу налогообложения до фактического оказания услуги либо отгрузки товаров. Коммерческими расходами являются учет и оптимизация. Данный метод часто используется для оптимизации в сфере строительства: предоставление аванса на покупку материалов, закупающихся по частям.

3) Установление перехода права собственности на товар или передача прав реализации (п. 1 ст. 39 НК РФ). Договоры о продаже предполагают возможность прописывания пошаговой передачи прав собственности на товар. В итоге оптимизация заключается в отсрочке на уплату НДС.

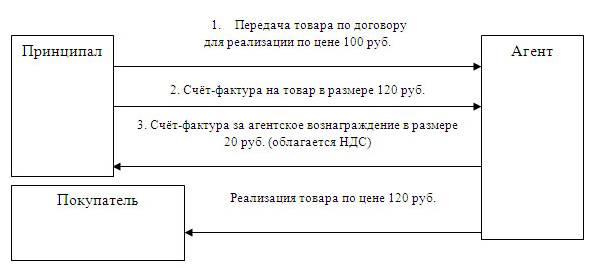

4) Замена договора купли-продажи агентским договором. Рассмотрим такую практическую ситуацию: поставщик товара не является плательщиком НДС, поэтому у продавца отсутствуют вычеты по НДС. В связи с этим потребуется уплата НДС с полной стоимости реализованных в дальнейшем товаров. Но есть следующий вариант: продавец заключает агентский договор либо договор комиссии с применением обратной либо прямой агентской схемы по оптимизации НДС. Таким образом, передача товара происходит от поставщика продавцу на комиссию. Продавец реализовывает товар со своей наценкой, производя выплату стоимости товара для поставщика по заключенному договору.

Рассмотрим практический пример на схеме (рис. 3).

Рис. 3. Схема оптимизации НДС посредством использования агентского договора

При проведении мероприятий налогового контроля необходимо выстроить схему доказательств таким образом, чтобы агентский договор мог быть переквалифицирован в договор поставки или купли-продажи, и, следовательно, агенту необходимо будет включить в налоговую базу всю сумму выручки.

Результатом деятельности налоговых органов по данному направлению, в частности, стало постановление Девятого арбитражного апелляционного суда по делу № А40-98359/13. Оспариваемая налогоплательщиком сумма требований составила более 800 млн руб.

Девятый арбитражный апелляционный суд по делу № А40-98359/13 поддержал позицию налогового органа об использовании организацией агентской схемы при реализации оборудования конечным покупателям с целью незаконного получения налоговой выгоды, посредством невключения в состав доходов, учитываемых для целей налогообложения по налогу на прибыль и НДС денежных средств, уплаченных конечными покупателями оборудования.

Налоговый орган по результатам выездной налоговой проверки пришел к выводу о том, что организацией получена необоснованная налоговая выгода, поскольку общество фактически участвовало во взаимоотношениях с конечными покупателями как реальный поставщик товара, при этом используя агентскую схему для транзита денежных средств [3].

5) Управление расходами на транспортировку. Данный метод оптимизации НДС применим для плательщиков, работающих на пониженной ставке налога 10%. Использование данного метода осуществляется двумя подходами: доставка товара осуществляется транспортом продавца, доставка товара осуществляется транспортной компанией.

Рассмотрим первую ситуацию: в соответствии с п. 1 ст. 153 НК РФ доставка товара с НДС на транспортные услуги составляет в любом случае, но, если они будут показаны в накладной отдельно, потребуется уплата налога по ставке 18%. Организации в подобной ситуации принимают данные услуги в общую стоимость товара. В расчете цены либо калькуляции преднамеренно не выставляются отдельным пунктом «транспортные» расходы. В связи с этим такие затраты включают в состав затрат по реализации без расшифровки. В таком случае вычленение стоимости транспортных услуг оказывается на практике практически невозможно.

Второй случай предполагает выгоду в том, что товар реализуется продавцом по ставке НДС 10%, а принимаются вычеты по НДС от услуг транспортной организации по ставке 18%.

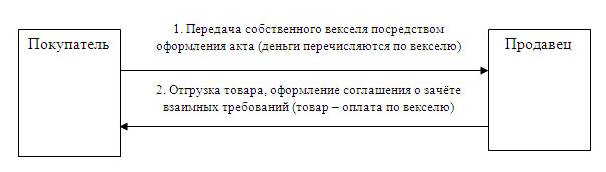

6) Вексельный аванс. В данном случае заранее известна стоимость товара, которая является неизменной, поэтому продавец предоставляет покупателю собственный вексель. Общая схема с использованием вексельного аванса представлена на рис. 4.

Рис. 4. Схема оптимизации НДС с использованием векселя

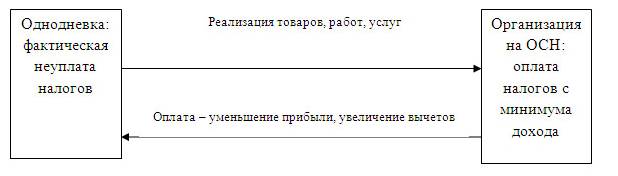

Все рассмотренные выше схемы являются легальными и доказать незаконность использования данных схем на практике является невозможным. Одной же из самых распространённых незаконных схем ухода от налогообложения, в том числе и по НДС, является схема с использованием фирм-однодневок. Суть данной схемы заключается в снижении налоговой базы по НДС за счет завышения сумм расходов.

Данная схема связана в первую очередь с подделкой документов, а также с созданием и использованием организаций, которые не осуществляют реальную деятельность (фирм-однодневок). Все эти действия являются незаконными и влекут за собой не только налоговую и административную, но также и уголовную ответственность. Общая схема с использованием фирм-однодневок представлена на рис. 5.

Рис. 5. Схема с использованием фирм-однодневок

Однако, использование такой схемы носит наиболее примитивный характер: исполнителю требуется минимум усилий, знаний и умений, а также затрат (неуплата налогов однодневками, расходы только за обслуживание расчётного счёта). В связи с данными обстоятельствами однодневки до сих пор столь популярны в налоговом планировании.

Таким образом, при проведении выездной налоговой проверки необходимо доказывать нереальность операции. Основой доказательства могут служить документы, полученные в ходе мероприятий налогового контроля от налогоплательщика посредством истребования документов в соответствии со ст. 93 НК РФ и его контрагентов посредством истребования документов в соответствии со ст. 93.1 НК РФ. При этом основной акцент должен быть сделан на наличие в действиях налогоплательщика признаков, указанных в Постановлении № 53. Так о нереальности отраженных в учете хозяйственных операций (сделок) могут свидетельствовать [2]:

1) значительные или неустранимые ошибки в оформлении документов, на основании которых применены вычеты или приняты расходы (например, отсутствие подписи уполномоченного лица, наличие подписи неустановленного лица, не являющегося должностным либо надлежаще уполномоченным лицом, подделка подписи должностного лица и т. д.);

2) указание в документах заведомо ложных сведений (например, заведомо ложной информации о выполнении работ силами подрядчика, не имевшего в штате квалифицированного персонала, либо о приемке или отпуске товаров конкретным лицом, указанным в накладной, при том, что оно заведомо в приемке-передаче товаров не участвовало и участвовать не могло);

3) наличие документов из иных источников, которые опровергают факты совершения хозяйственных операций, отраженных в документах налогоплательщика, либо документов (или иных доказательств), подтверждающих невозможность совершения заявленных операций;

4) показания свидетелей: письменные показания руководителей, учредителей, подтверждающих фактическое неведение финансово-хозяйственной деятельности организации, не подписание ими первичных документов, на основании которых заявлены вычеты по НДС.

Поэтому налоговыми органами с целью наиболее полного сбора доказательственной базы могут проводиться следующие мероприятия налогового контроля:

1) в соответствии со ст. 31 НК РФ запрос в других инспекциях по сведениям об открытых счетах, уплаченном НДС за отчетный и прошедший период, также информации по участникам, учредителям и другим данным;

2) в соответствии со ст. 86 НК РФ получение в банках сведений по движению финансовых средств на расчетных счетах;

3) допрос бухгалтеров, директоров и других сотрудников организаций, а также в цепочке сделок, по которым должна была производиться уплата НДС;

4) проведение осмотров складов, строительных площадок, помещений, чтобы проверить наличие построенных зданий и закупленной продукции;

5) направление требований о предоставлении документации для подтверждения реального проведения сделок – включая счета-фактуры, договоры, первичные документы складского, бухгалтерского и производственного учета в соответствии со ст. 93 и ст. 93.1 НК РФ.

Таким образом, исследовав основные нарушения и схемы, применяемые как для оптимизации по НДС, так и незаконного ухода от уплаты налогов, нами выработаны основные рекомендации для налогоплательщиков, применяющих такие схемы:

1) хозяйственная модель, обеспечивающая минимизацию налоговой нагрузки, должна быть всесторонне подвергнута оценке на наличие налоговых рисков;

2) сделки должны быть реальными и законными, необходима убедительно сформированная деловая цель, а также грамотная ценовая политика, которая разработана в соответствии с положениями ст. 40 НК РФ;

3) цены в сделке должны соответствовать рыночному уровню;

4) любая сделка должна логично встраиваться в общий бизнес-процесс организации;

5) грамотное и безошибочное оформление первичных документов;

6) отсутствие взаимозависимости между участниками сделки;

7) при выборе новых контрагентов необходимо проявление должной осмотрительности;

8) недопустимо сотрудничество с «серыми» оптимизаторами и ненадежными партнерами;

9) в ходе внедрения схемы оптимизации НДС целесообразно получение письменного разъяснения налоговой инспекции о её законности.

Выполнение данных рекомендаций будет способствовать в первую очередь легализации налоговой базы и осуществлению законной оптимизации НДС. В настоящее время это достаточно важно и актуально, так как следствием незаконного возмещения НДС становится в конечном итоге не только налоговая, но и уголовная ответственность.

Подводя итог по рассмотренным нарушениям и схемам оптимизации налогооблагаемой базы, следует отметить, что суды в ситуациях по применению схем, рассматривая законность их применения, встают на сторону налогоплательщика исходя из презумпции его добросовестности. Однако, налоговые органы, применяя все комплексы мероприятий, именно в рамках выездных налоговых проверок, осуществляют качественный подбор доказательственной базы, и в конечном счёте, способны доказать факт применения незаконных схем и получение необоснованной налоговой выгоды.

1. Налоговый кодекс Российской Федерации: от 31 июля 1998 года № 146-ФЗ- Доступ из справочно-правовой системы «Консультант Плюс». - Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_19671/.

2. Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».Доступ из справочно-правовой системы «Консультант Плюс». - Режим доступа:http://www.consultant.ru/document/cons_doc_LAW_63894/.

3. Налоговым органом доказано получение организацией необоснованной налоговой выгоды[электронный ресурс]: официальный сайт Федеральной налоговой службы России. - Доступ: https://www.nalog.ru/rn77/news/activities_fts/4657368/. - (Дата обращения: 30.04.2018 г.).

4. Болдинова Е. Трудности проверки контрагентов // ЭЖ-Юрист. - 2017. - № 4. - С. 2.

5. Иванишина Н.В. В обход закона // ЭЖ-Юрист. - 2016. - № 45. - С. 15.

6. Тимошенко В.А. Совершенствование контроля за исчислением и уплатой НДС на базе «АСК НДС-2» // «Право и экономика». - 2017. - № 11. - С. 61-65.