Пенза, Россия

Пенза, Пензенская область, Россия

В статье представлены результаты исследования особенностей современного этапа развития налоговой системы России, проведен анализ динамики поступлений в бюджет по налогам и сборам, представлена структура налоговой задолженности. Рассмотрены направления повышения эффективности функционирования налоговой системы страны.

налог, налоговая система, налоговая ставка, государственный бюджет.

Одним из инструментов формирования и реализации экономической политики любого государства являются налоги. За счет налоговых поступлений финансируются социально-экономические программы, содержатся государственные структуры, обеспечивающие существование и функционирование государства. В связи с этим, исследование особенностей развития налоговой системы, процессов налогообложения, налогового законодательства, порядка и условий взимания налогов и сборов в целях повышения эффективности собираемости платежей в бюджет является актуальным.

Цель исследования состоит в изучении современного этапа развития налоговой системы России, выявлении связанных с этим проблем и раскрытии направлений повышения эффективности налоговой системы России.

Объектом исследования является налоговая система в Российской Федерации. Предметом исследования являются процессы развития налоговой системы России.

В экономической теории существует несколько видов классификации налогов и сборов. В основу их классификаций положены различные принципы. В общем виде классификация всех налогов и сборов, характерная для Российской Федерации, представлена в табл. 1.

Таблица 1

Классификация налогов и сборов [2]

|

Признак |

Вид |

|

По иерархическим уровням утверждения |

Федеральные, региональные, местные |

|

По способу взимания |

Прямые и косвенные |

|

По субъекту налогообложения |

Налоги с физических лиц, налоги с юридических лиц |

|

По отношению к бюджету |

Бюджетные фонды, внебюджетные фонды |

|

По виду ставки |

Пропорциональные, твердые, прогрессивные, регрессивные, кратные МРОТ |

Сущность налога проявляется в его функциях. Налог является экономической ценностью современного государства и помогает обеспечивать его функционирование и улучшать качество жизни населения. Среди множественности подходов к классификациям функций налога выделяют самые важные – регулирующую, контрольную и фискальную. Также не существует единой классификации видов налогов. Основными из представленных многими авторами являются группировки налогов по иерархическим уровням утверждения (федеральные, региональные, местные), а также по способу взимания (прямые и косвенные) [7].

Роль налогов в экономике страны очень велика. Если в стране присутствует культура сознания необходимости уплаты налога в бюджет, то такая страна будет развиваться и процветать. Маневрируя теми или иными налогами, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем. Поэтому необходимо донести до населения важность и значимость уплаты налога в бюджет [3].

Выделяют общие принципы налогообложения российской налоговой системы:

1) законность;

2) всеобщность и равенство;

3) соразмерность налогообложения;

4) единство налоговой системы России;

5) определенность налогообложения [1].

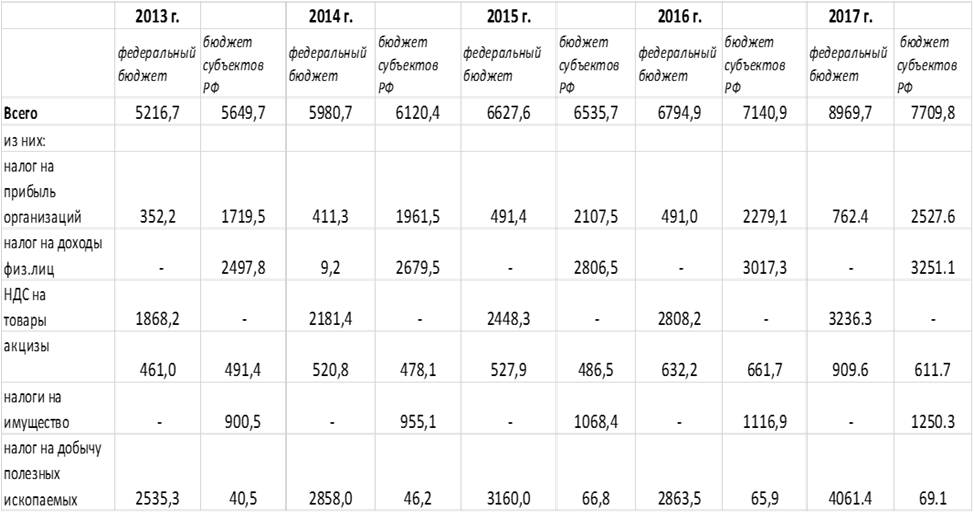

Анализ российской налоговой системы на современном этапе развития характеризуется следующим образом. Структура поступлений налогов в федеральный бюджет и бюджет субъектов Российской Федерации по видам представлена в табл. 2.

В табл. приведены не все виды налоговых поступлений, а только основные, которые вносят наибольший вклад в федеральный бюджет и бюджет субъектов Российской Федерации.

Анализ показал, что поступления налогов в федеральный бюджет и бюджеты субъектов Российской Федерации с каждым годом увеличивались, с 2013 по 2017 г. прирост платежей в бюджет составил 48%.

Таблица 2

Структура поступлений налогов в федеральный бюджет и бюджеты субъектов Российской Федерации за 5 лет, млрд руб. [4]

Динамика поступлений налогов в федеральный бюджет и бюджеты субъектов Российской Федерации, начиная с 2013 г., и заканчивая 2017 г., отражена на рис. 1.

Рис. 1. Динамика поступлений налогов в федеральный бюджет и бюджеты субъектов РФ в 2013–2017 гг., млрд руб.

Сумма поступлений в федеральный бюджет сложилась из поступлений от: налога на прибыль организаций, налога на доходы физических лиц, НДС, акцизов, налогов на добычу полезных ископаемых. Сумма поступлений в бюджеты субъектов Российской Федерации сложилась за счет поступлений от: налога на прибыль организаций, НДФЛ, акцизов, налогов на имущество, налогов на добычу полезных ископаемых.

Из общей суммы поступлений в федеральный бюджет России наибольшее поступление составили поступления от налогов за добычу полезных ископаемых, на втором месте поступления от НДС, на третьем месте акцизы, а на четвертом – налог на прибыль организаций. Отметим, что в 2016 г. сумма налогов на добычу полезных ископаемых и налогов НДС на товары примерно одинакова, а в остальные годы суммы уплаченных этих видов налогов существенно отличаются в сторону превалирования налогов на добычу полезных ископаемых.

Анализ структуры задолженности по налогам за 2013–2017 гг. показал следующее. Общая сумма задолженности состоит из: возможной к взысканию задолженности, урегулированной задолженности, приостановленной к взысканию задолженности, задолженности, невозможной к взысканию по ряду причин. Структура задолженности отражена в табл. 3.

Таблица 3

Структура задолженности по налогам и сборам в России за 2013–2017 гг. [6]

Анализ показал, что сумма задолженности по налогам в бюджет имеет тенденцию увеличения, ее рост за последние 5 лет составил 40%, но стоит отметить, что и объемы поступлений растут. Наибольшая сумма задолженности, невозможная к взысканию, приходится на 2014 г.

Исследование причин снижения или же повышения налоговых поступлений и выявление причин образования налоговой задолженности, необходимо проводить с учетом влияния множества факторов, например, инфляция, снижение производства или же другой деятельности, и даже низкая рождаемость и высокая смертность и т.д. Поэтому выявление проблем развития налоговой системы России и разработка направлений ее совершенствования требует всестороннего анализа происходящих социально-экономических процессов в стране.

Швецов Ю.Г., д-р экон. наук, профессор Алтайской академии экономики и права, в своей статье «Пути реформирования налоговой системы» [7] выделил важнейшие 9 недостатков, он даже назвал их пороками налоговой системы России. Обозначим некоторые из них:

- нестабильность налоговой политики;

- чрезмерный налоговый гнет, возложенный на налогоплательщика;

- отсутствие стимулов для развития реального сектора экономики;

- чрезмерный объем начислений на заработную плату;

- единая ставка налога на доход с физических лиц и др.

Со Швецовым Ю.Г. во многом можно согласиться. Особенно остро стоят такие проблемы, как чрезмерный налоговый гнет, возложенный на предприятия, чрезмерный объем начислений на заработную плату, формирование нерациональной структуры внешней торговли, чрезмерный объем начислений на заработную плату, единая ставка налога на доход физических лиц. Действительно, можно назвать проблемы, выделенные Швецовым Ю.Г., пороками налоговой системы России. Все эти пороки тормозят развитие экономики, не дают взглянуть на реальную ситуацию из-за «теневой» экономики, вызывают финансовое неблагополучие граждан России.

Проведенное исследование позволило выделить главные направления налоговой реформы:

– усиление такой функции налогов, как регулирующая, чтобы согласовать интересы государства и предпринимателей;

– поощрение отечественных товаропроизводителей, а в особенности тех, которые занимаются реально нужной для страны деятельностью;

– осуществление рациональной налоговой политики, чтобы соблюдался такой принцип, как справедливость;

– введение контроля за налогоплательщиками в соответствии с законодательством, чтобы все налоги уплачивались вовремя и не образовывалась задолженность;

– устранение противоречий в действующем законодательстве.

Если исходить из вышеперечисленных направлений предполагаемой налоговой реформы, то можно выделить конкретные меры по повышению эффективности системы налогообложения в стране:

1) установить высокую налоговую ставку для особо больших, спекулятивных доходов;

2) установить необлагаемый налогом минимум для получателей особо низких доходов, например, для тех, кто получает заработную плату меньше прожиточного минимума;

3) назначить максимально льготную налоговую ставку для производственного сектора;

4) установить льготное обложение основных продуктов потребления;

5) сделать льготные режимы обложения экспортной продукции перерабатывающей промышленности и высокотехнологичных отраслей;

6) установить особо льготный налоговый режим для инвестиционной деятельности и, в первую очередь, – для вложений в высокотехнологичные и наукоемкие отрасли.

Таким образом, совершенствование налоговой системы Российской Федерации должно предполагать следующее: меньшая тяжесть налогов при более жестком контроле, чтобы поменять баланс интересов налогоплательщиков в пользу легального бизнеса.

1. Вечканов Г.С. Экономическая теория: Учебник для вузов. 3-е изд. Стандарт третьего поколения [Текст]. - СПб.: Питер, 2013. - 512 с.: ил. - (Серия «Учебник для вузов»).

2. Кутузова К.Ю. Понятие налогов, их виды и функции на современном этапе [Текст] // Инновационная экономика: перспективы развития и совершенствования. - 2015. - №2(7). - С. 162-167.

3. Приходько И.А. Роль налогов в рыночной экономике [Текст] // Исторические, философские, политические и юридические науки, культурология и искусствоведение. Вопросы теории и практики. - 2013. - № 1. - С. 160-162.

4. Налоговая статистика за 5 лет. Росстат [Электронный ресурс]. - Режим доступа: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/finance/ (дата обращения: 01.04.2018 г.)

5. Халиева Р.Э. Сущность и функции налогов в РФ [Текст] // Евразийский юридический журнал. - 2015. - №6(85). - С. 239.

6. Федеральная налоговая служба [Электронный ресурс].. - Режим доступа: http://analytic.nalog.ru/portal/index.ru-RU.htm (дата обращения: 02.04.2018 г.)

7. Швецов Ю.Г. Пути реформирования налоговой системы [Текст] // Проблемы учета и финансов. - 2016. - №1(26). - С. 4-7.